Решения Собрания депутатов МО «Моркинский муниципальный район» по ЕНВД

О едином налоге на вмененный доход (ЕНВД, или его еще называют «вмененка»). Что это такое?

ЕНВД есть не что иное, как система налогообложения, предусмотренная для некоторых видов предпринимательской деятельности. Обратите внимание на слово деятельность. Не юридическое лицо и не предприниматель. Вот почему ЕНВД идет вместе с общей или же упрощенной системой налогообложения, но ни в коем случае не заменяет эти две системы налогообложения. Основное отличие ЕНВД то, что налог берется не с фактически полученного, а с вмененного дохода, то есть с того, который предполагается у вас чиновниками.

Какие же виды деятельности облагаются системой вмененного налога?

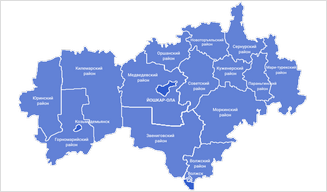

В соответствии с пунктом 2 статьи 346.26 Налогового кодекса Российской Федерации (НК РФ), только местная власть в каждом отдельном муниципальном образовании принимает решение о том, какая именно деятельность (в соответствии с перечнем в Налоговом кодексе) будет облагаться вмененным налогом. (Решение собрания депутатов №68 от 26.10.2005г и о внесении изменений №22 от 26.11.2014г.)

Какие налоги платятся при ЕНВД?

Безусловно - единый налог на вмененный доход (срок уплаты - не позднее 25-го числа первого месяца следующего налогового периода). ЕНВД рассчитывается не по фактическим доходам, а по «потенциально возможным». А основным фактором, определяющим этот потенциально возможный доход, является физический показатель вашей деятельности: площадь торгового зала или зала обслуживания посетителей, количество автомашин или работников — для каждого вида деятельности он свой, смотрите статью 346.29.

Точно так же платятся взносы на обязательное пенсионное страхование (ПФР), вносы на медицинское страхование (ОМС), взносы по временной нетрудоспособности и материнству и на страхование от несчастных случаев и производственных заболеваний (ФСС), на них ЕНВД никак не влияет. И налог на доходы с физичесуких лиц (НДФЛ) с заработной платы сотрудников, который рассчитывают, удерживают и перечисляют в бюджет налоговые агенты.

Какие налоги не платятся при ЕНВД?

Налог на прибыль (налог на доходы физических лиц для предпринимателей), налог на имущество, НДС. Не платятся эти налоги лишь для хозяйственных операций, облагаемых по вмененке. Если же фирма или предприниматель совершили хотя бы одну операцию, не подпадающую под ЕНВД, то с нее должны быть уплачены все налоги в соответствии с его системой налогообложения, как налогоплательщика - общей или упрощенной.

Как рассчитать ЕНВД?

Это как раз несложно. Находите в статье 346.29 НК РФ свой вид деятельности и смотрите базовую доходность для него на единицу физического показателя. Что является этим показателем - там же. Умножаете эту базовую доходность на свой физпоказатель и на коэффициент-дефлятор К1, устанавливаемый Правительством РФ на каждый год (в 2015- 1,798). Получаете величину предполагаемого дохода, которую вам рассчитали законодатели.

Теперь заглядываем в местный нормативно-правовой акт о ЕНВД - если местные законодатели решили сделать вам поблажку, то там вы найдете корректирующий коэффициент К2 для вашего вида деятельности. (Решение собрания депутатов №68 от 26.10.2005г, о внесении изменений №22 от 26.11.2014г.) Согласно п. 6 ст. 346.29 НК РФ данный коэффициент определяется как произведение значений, учитывающих влияние на результат предпринимательской деятельности тех или иных факторов. То есть, в этом случае умножаем предполагаемый доход на К2, что сохранит или уменьшит доход (коэффициент не превышает единицы).

Теперь берем 15% от полученной суммы - это и будет сумма налога за месяц. За квартал - суммируем помесячный налог или просто умножаем его на три, если не менялся физпоказатель.

Если у вас несколько объектов или несколько видов деятельности, то налог по каждому рассчитывается отдельно, а потом эти суммы складываются.

Как можно уменьшить единый налог?

Согласно статье 346.32 единый налог уменьшается на суммы уплаченных страховых взносов на обязательное пенсионное страхование, обязательное медицинское страхование, взносов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний и на суммы пособий по временной нетрудоспособности, выплаченных работникам. Но тут есть несколько ограничений:

- во-первых, учитываются только суммы страховых взносов в ПФР, ФФОМС и ФСС, уплаченных в налоговом периоде;

- во-вторых, конечно же, выплаты по больничным листам надо брать лишь те, что делаются за ваш счет, а не за счет ФСС;

- в-третьих, в целом налог можно уменьшить не больше чем на 50%. То есть, берем исчисленный налог, вычитаем из него пенсионные взносы и выплаты по больничным и сравниваем то, что осталось, с половиной исходной суммы. Если после уменьшения осталось больше 50% - платим то, что получилось, если меньше - платим половину рассчитанного налога. Индивидуальные предприниматели, не производящие выплаты и иные вознаграждения физическим лицам, уменьшают сумму единого налога на уплаченные страховые взносы в ПФ РФ и ФФОМС в фиксированном размере.

Формула расчета ЕНВД за квартал: (базовая доходность) × (физпоказатель) × К1 × К2 × (3 месяца) × (ставка налога 15%) = ЕНВД за квартал.